Afdráttarskattar draga úr vaxtarmöguleikum

Í lok júní 2009 voru samþykkt lög sem innleiddu nýtt ákvæði þess efnis að erlendir aðilar skyldu sæta sérstakri skattlagningu á vöxtum sem þeir fá greidda frá íslenskum aðilum. Skatturinn er afdráttarskattur í þeim skilningi að þegar hinn íslenski aðili innir af hendi vaxtagreiðslu til viðkomandi lánardrottins ber honum að halda eftir og skila í ríkissjóð, miðað við núverandi skatthlutföll, 15% af fjárhæðinni í tilviki lögaðila en 18% ef um erlendan einstakling er að ræða. Skattstofninn er heildarvaxtagreiðslan (brúttó) og því ekki tekið tillit til þess kostnaðar sem hinn erlendi aðili verður fyrir. Um málið er fjallað í nýútkominni skýrslu Viðskiptaráðs og Samtaka atvinnulífsins um skattkerfið hér á landi. Þar kemur fram að nýsett ákvæði um að halda eigi eftir skatti hérlendis af vaxtagreiðslum innlendra aðila til erlendra leiða til þess að fjármagnskostnaður íslenskra fyrirtækja hækkar og dregur verulega úr lánamöguleikum þeirra. Er beinlínis kveðið á um hækkun fjármagnskostnaðar í lánasamningum á alþjóðlegum mörkuðum með svonefndum gross-up“ ákvæðum. Lögðu VÍ og SA því til í skýrslu sinni að reglan yrði felld brott. Til að varna skattundanskotum var lagt til að skattinum yrði aðeins beint að vaxtagreiðslum til tengdra aðila sem heimilisfastir eru á lágskattasvæðum.

Um málið er fjallað í nýútkominni skýrslu Viðskiptaráðs og Samtaka atvinnulífsins um skattkerfið hér á landi. Þar kemur fram að nýsett ákvæði um að halda eigi eftir skatti hérlendis af vaxtagreiðslum innlendra aðila til erlendra leiða til þess að fjármagnskostnaður íslenskra fyrirtækja hækkar og dregur verulega úr lánamöguleikum þeirra. Er beinlínis kveðið á um hækkun fjármagnskostnaðar í lánasamningum á alþjóðlegum mörkuðum með svonefndum gross-up“ ákvæðum. Lögðu VÍ og SA því til í skýrslu sinni að reglan yrði felld brott. Til að varna skattundanskotum var lagt til að skattinum yrði aðeins beint að vaxtagreiðslum til tengdra aðila sem heimilisfastir eru á lágskattasvæðum.

Kostnaði velt á íslenska lántaka

Viðskiptaráð hefur margsinnis haldið því að ríkisstjórn og löggjafanum að skatturinn leggist fyrst og fremst á íslenska aðila, þrátt fyrir að taka að efninu til tekna erlendra aðila. Þá þrengir skatturinn verulega að lánamöguleikum íslenskra fyrirtækja. Vegna þess verður að leggja skattinn af í heild sinni og leita annarra leiða til að ná markmiðum frumvarpsins um að taka á skattasniðgöngu.

Það liggur í hlutarins eðli að sá sem lánar fjármuni til íslensks aðila hefur ætlað sér tiltekið endurgjald fyrir lánveitinguna. Kostnaði lánveitanda, líkt og afdráttarskatti á vaxtagreiðslur, er því velt yfir á lántakann. Þar sem um brúttóskattlagningu er að ræða á lánveitandi í mörgum tilvikum ekki annan kost þar sem skatturinn getur verið hærri en hagnaður lánveitanda af lánveitingunni. Þetta á sérstaklega við um fjármálastofnanir sem taka lán hjá öðrum til að endurlána.

Veldur óvissu í skuldabréfaútboðum

Skattlagningin hefur af þessum sökum þau áhrif að verulegt óhagræði er fyrir erlenda fjárfesta að kaupa skuldabréf útgefin af íslenskum lögaðilum. Gefi íslenskur aðili út skuldabréf á erlendum verðbréfamörkuðum fylgir því mikið utanumhald, og oft er ómögulegt að rekja í hvaða ríki móttakandi vaxtagreiðslu er heimilisfastur. Skuldabréf skráð á verðbréfamörkuðum skipta hratt um hendur og skatturinn nánast útilokar því beina skuldabréfaútgáfu íslenskra lögaðila á erlendum verðbréfamörkuðum.

Auk þess að gera innlendum fyrirtækjum erfitt um vik að gefa út skuldabréf þá hefur skatturinn ýtt í burtu starfsemi hér á landi sem miðaði að því að fjármögnun samstæðna færi fram í gegnum Ísland, þ.e. þar sem fjármagns er aflað á erlendum skuldabréfamörkuðum af íslenskum lögaðila og fjármunir svo lánaðir til félaga innan samstæðunnar víða um heim. Íslenska ríkið hafði beinar skatttekjur af slíkri starfsemi en henni hefur nú að mestu leyti verið hætt eftir upptöku ákvæðisins.

Samanburður við önnur lönd

Skattur sem þessi heyrir til undantekninga og er almennt ekki innheimtur á Norðurlöndum. Þá er í gildi innan Evrópusambandsins sérstök tilskipun sem hefur það m.a. að markmiði að takmarka afdráttarskatta á vaxtagreiðslur milli ríkja sambandsins. Skattlagning vaxta fyrirfinnst því nær hvergi í Evrópu og því óásættanlegt að svona sé staðið að málum hér á landi.

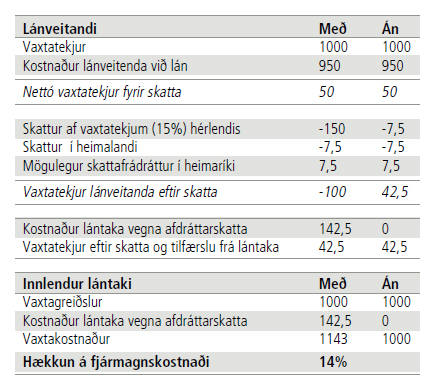

Dæmi:

Erlendur banki fær 1000 í vexti frá íslenskum lántaka og sætir því á Íslandi skattlagningu er næmi 150 (15%). Að því gefnu að vaxtabyrði erlenda bankans af fjármögnun lánsfjárins væri 950 næmu nettó vaxtatekjur hans vegna lánsins 50. Að því gefnu að skatthlutfall í heimaríki bankans væri sama og afdráttarskattur á Íslandi yrði reiknaður skattur þar í landi á nettó vaxtatekjurnar 7,5 (15% af 50).

Frádrátturinn takmarkaðist við 7,5. Ástæðan fyrir því frádrátturinn takmarkast við 7,5 er sú að það er sá skattur sem bankinn ætti að greiða í skatt í sínu heimaríki af tekjunum frá Íslandi. Ef heimaríki bankans veitti meiri frádrátt væri það að greiða fyrir aukna skattlagningu á Íslandi. Ólíklegt er að eitthvað ríki sé tilbúið að fjármagna aukna skatta í öðru ríki. Tap erlenda bankans af lánveitingunni yrði því 100.

Skattgreiðslan á Íslandi næmi því þreföldum raunverulegum tekjum bankans af láninu. M.v. áðurnefnd „gross-up“ ákvæði þá myndi hinn íslenski lántakandi þurfa að bæta lánveitandanum tap sitt og greiðslur til lánveitandans hækkaðar sem nemur skattinum. Fjármagnskostnaður lántaka hækkar því um ríflega 14% vegna afdráttarskattsins.

Tafla: Lántökukostnaður með og án afdráttarskatts

Tengt efni í fjölmiðlum: